5000亿级新公司将诞生!葛洲坝并入中国能建方案公示!

7月27日,中国能源建设股份有限公司(以下简称“中国能建”)发布吸收合并中国葛洲坝集团股份有限公司(以下简称“葛洲坝”)暨关连交易报告书(草案)。具体方案为:中国能建拟通过向葛洲坝除葛洲坝集团以外的股东发行A股股票的方式换股吸收合并葛洲坝。

公告显示,本次合并完成后,葛洲坝将终止上市,中国能建作为存续公司,将通过接收方葛洲坝集团承继及承接葛洲坝的全部资产、负债、业务、合同、资质、人员及其他一切权利与义务,葛洲坝最终将注销法人资格。在本次交易后,中国能建将实现A股和H股两地上市。

早在2020年10月27日,葛洲坝与中国能建就曾经发布联合公告披露换股吸收合并暨关联交易预案。预案指出,中国能建拟通过向葛洲坝除葛洲坝集团以外的股东发行A股股票的方式换股吸收合并葛洲坝。方案几经改动,这次的方案出台可以说是为了两家公司的合并奠定了基础。

葛洲坝债务结构得到优化

提起葛洲坝,为人所熟知的是它以水电建设起家。万里长江第一坝——葛洲坝工程由它独家承建;世界最大的水利水电枢纽工程——三峡大坝工程,它是主力承建方。

1997年在葛洲坝A股上市,是国内水电行业第一家上市公司;2007年,完成主业资产整体上市,成为湖北省唯一一家营收规模超千亿的上市公司。经过多年的发展,葛洲坝将主营业务从建企之初单一的水利水电范畴逐渐拓展到环保、建筑、装备制造、基础设施投资与运营、房地产、水泥、民用爆破等诸多领域。

葛洲坝的营业范围广,因此收入来源也广。国际能源网查询葛洲坝近年来财务数据发现,虽然葛洲坝的营业收入在逐年增长,但从2012年至今,葛洲坝的资产负债率已连续九年超过了60%,高于一般上市公司水平,因此,对于葛洲坝来说,吸收合并一定程度上可以帮助优化自身的债务结构。除此之外,中国能建是特大型能源建设集团公司,承担一些国家基础设施建设和对外战略投资,吸收合并后,有利于葛洲坝在这方面做更多的业务探索,同时逐渐弱化其房地产标签,因为对于地产业务过度依赖,其未来发展受到的监管限制也会很多。

回归A股大势所趋

中国能建成立于2011年9月29日, 是经国务院批准、由国务院国有资产监督管理委员会直接管理的特大型能源建设集团,是集电力和能源规划咨询、勘测设计、工程承包、装备制造、投资运营等于一体的完整业务链的特大型骨干企业,承担了我国90%以上的电力勘测、设计、科研和行业标准制定任务,是中国乃至世界最具竞争力的电力和能源规划研究、勘测设计企业。

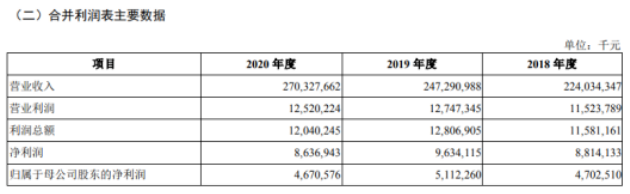

截至报告期各期末,中国能建的营业收入分别为2240.3亿元、2472.9亿元和 2703.3亿元,实现归属母公司所有者净利润分别为47亿元、51.1亿元和46.7亿元。国际能源网记者发现,这个无论从营收业绩,还是资产规模来说,中国能建都应该是一家千亿市值的企业。然而截止2021年7月27日14点33分,中国能源建设在港股的价格只有0.72元,其市值只有216.15亿,市值严重被低估。

除此之外,中国能建作为葛洲坝的间接股东,除了持有葛洲坝约42.84%的股权之外,中国能建却与葛洲坝在很多业务上存在竞争关系。因此,对于中国能建来说,此次吸收合并后,不仅能够扩大规模,并借助葛洲坝来回归A股,增加融资渠道,其市值也将有更高的增长空间。还可以消除与葛洲坝存在的同业竞争问题。

首例央企“吸并式”重组公司将诞生

本次交易完成后,中国能建将承继和承接葛洲坝全部资产、负债、业务、人员、合同及其他一切权利与义务,葛洲坝将整体纳入中国能建的公司运营管理体系,通过中国能建制定的相关公司运营政策由中国能建进行统一管理。

为发挥本次交易的协同效应,从上市公司经营和资源配置等角度出发,中国能建在业务、资产、财务、人员等方面制定了整合计划和管理控制措施,具体包括:

业务方面,本次交易完成后,中国能建将实现资源全面整合,消除潜在同业竞争,业务协同效应将得到充分释放,进一步开拓公司的客户和合作伙伴;

在客户资源方面,由于中国能建及葛洲坝在本次交易前均独立运营,双方在不同的业务领域存在客户重叠的情况,交易完成后,中国能建作为存续公司将整合、统筹双方的客户资源,提供更加完善的综合服务能力。本次交易完成后,中国能建承接葛洲坝全部业务的经营与管理职能,将有助于强化中国能建的核心主业,具有较强的战略意义;

资产方面,本次交易完成后,葛洲坝全部资产、负债将由葛洲坝集团承接。中国能建将依据实际情况,结合上市公司的内控管理经验和行业管理经验,进一步提升对葛洲坝资产的运营和管理水平,提高资产使用效率;

财务方面,本次交易完成后,中国能建将按照自身财务管理体系的要求,进一步完善内部控制体系建设,完善财务部门机构、人员设置,搭建符合上市公司标准的财务管理体系,做好财务管理工作,加强对成本费用核算、资金管控、税务等管理工作,统筹内部资金使用和外部融资,防范运营、财务风险;

人员方面,交易完成后葛洲坝的全体员工将由葛洲坝集团全部接收,该等员工的劳动合同由葛洲坝集团继续履行。葛洲坝作为其现有员工的雇主的任何及全部权利和义务将自本次合并的交割日起由葛洲坝集团享有和承担。葛洲坝子公司员工的劳动关系维持不变。

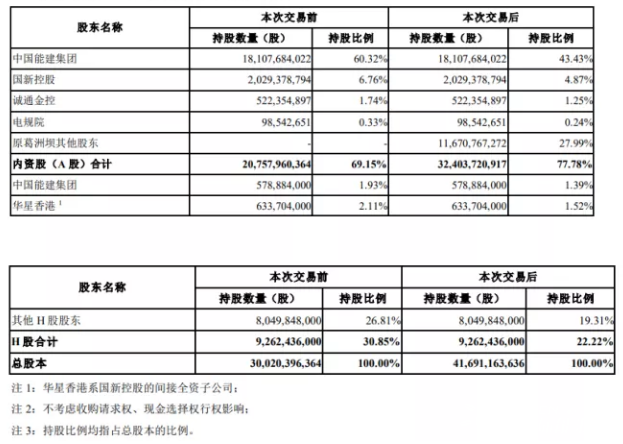

本次交易前后,中国能源建设股本结构如下所示:

整合后的中国能建,无疑将给投资者提供更广阔的想象空间。可以预见,合并葛洲坝完成后,拥有了A股+H股双轮驱动的中国能建,一方面可以将自身融资能力提升不止一倍;另一方面也将在一定程度上弥补自身在国内市场知名度不高的短板,拓宽未来发展之路。

这次公示更重要的意义在于,作为国企改革三年行动的排头兵,中国能建合并葛洲坝,迈出了国企改革与发展的坚实一步。

此次合并,对融资渠道的渴求应当只是诱因,而深层次的目的,是消除潜在的同业竞争风险,通过内部整合为品牌镀金,在全面提升自身竞争力之后,出海谋求更大的发展。

凡本网注明“来源:数字水泥网”的所有文字、图片和音视频稿件,版权均为“数字水泥网”独家所有,任何媒体、网站或个人在转载使用时必须注明“来源:数字水泥网”。违反者本网将依法追究责任。

本网转载并注明其他来源的稿件,是本着为读者传递更多信息之目的,并不意味着赞同其观点或证实其内容的真实性。其他媒体、网站或个人从本网转载使用时,必须保留本网注明的稿件来源,禁止擅自篡改稿件来源,并自负版权等法律责任。违反者本网也将依法追究责任。

如本网转载稿涉及版权等问题,请作者在两周内尽快来电或来函联系。