数说2021年上半年水泥上市公司业绩看点

目前,中国水泥行业上市公司半年报业绩已发布完毕,根据数字水泥网对22家主营业务以水泥为主的上市公司公告的数据分析,2021年上半年,水泥上市公司营业收入普遍较去年同期出现较大增长,只有个别公司出现下降;归属于上市公司股东的净利润较去年同期增长的公司多于净利润下降的公司。总体来看,水泥上市公司营收实现较好的增长,但盈利情况欠佳。

01营业收入及同比增长情况

上半年,中国建材股份是唯一营业收入超千亿元的水泥上市公司,稳居行业首位;海螺水泥营业收入达800亿元以上,居行业第二位;华润水泥、冀东水泥和华新水泥营业收入约为140~170亿元,分别列入营收排行第3至第5位;营收达到100亿元以上的还有山水水泥,亚泰集团营收接近100亿元,其他15家水泥上市公司营收均在60亿元以下,营收最低的为四川双马,只有约5.4亿元。因规模原因,水泥上市公司营收差异很大,头部企业中国建材和海螺水泥遥遥领先,冀东水泥虽然水泥年熟料产能规模达1亿吨以上,居全国第三位,但因其主要市场区域分布于华北和东北地区,水泥消费需求弱于南方区域,产能过剩严重,市场竞争激烈,规模优势未能完全体现出来,营收排行居第四位,而华润水泥核心市场区域分布于水泥消费量大、市场环境相对较好的华南地区,特别是广东珠三角地区水泥价格居全国相对高位,虽然熟料产能规模不到7000万吨,但产能发挥率相对较高,营业收入跨入水泥上市公司前三行列。

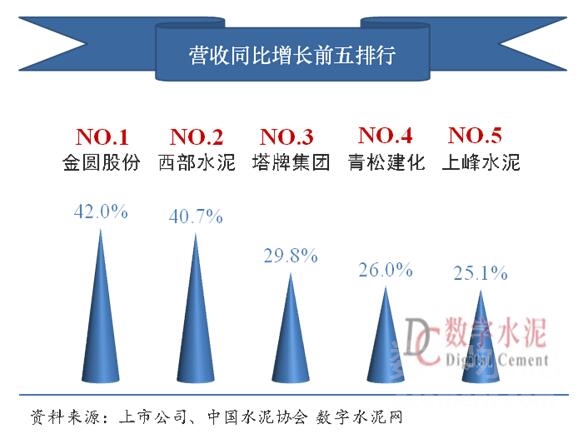

22家水泥上市中,上半年营业收入同比增长的有20家。其中,金圆股份、西部水泥、塔牌集团、青松建化、上峰水泥和亚洲水泥等6家公司营收同比增长达到20%以上,约占上述水泥上市公司总数的27%;山水、华新、冀东等9家公司营收同比增速为10%~20%,约占水泥上市公司总数的41%;西藏天路、天瑞水泥等5家公司营收同比增长5%~10%,约占水泥上市公司总数的23%。金圆股份和西部水泥营收同比增长达40%以上,增速分别居水泥上市公司的第一和第二位;塔牌集团文福水泥万吨线项目二期产能释放,水泥产销量同比大幅增长,公司营收同比增长约达30%,增速居水泥上市公司第三位;青松建化和上峰水泥营收同比增长超过25%,增速分别居第四和第五位。中国建材因基数大,营收同比增长约14%,领先于全国平均增长水平。

上半年营业收入出现同比下降的公司只有四川双马和祁连山两家公司,营收分别较去年同期下降35%和2.7%。其中,四川双马营收下降的主要原因是由于上年处置子公司资产导致合并报表营收减少;祁连山为甘青地区最大的水泥企业,其市场区域主要是甘肃、青海和西藏地区,水泥消费主要是受基建项目拉动,今年以来,钢材等大宗商品价格大幅上涨及重点工程项目到位资金不足,导致基建项目开工和施工进度放缓,水泥需求出现下滑,叠加水泥价格下降,公司营收出现负增长。

02净利润及同比增长情况

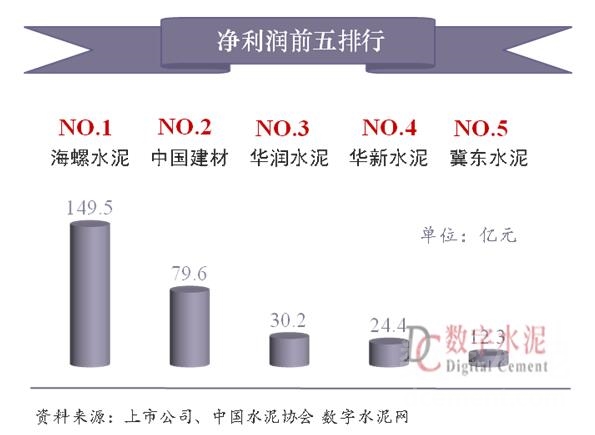

上半年,上述22家水泥上市公司家全部实现盈利,无亏损公司。海螺是唯一净利润超百亿元的公司,归母净利润约达150亿元,稳居水泥上市公司净利润排行第一位;中国建材归母净利润接近80亿元,居第二位;华润水泥和华新水泥归母净利润分别约为30.2亿元和24.4亿元,居第三和第四位,冀东水泥归母净利润为12.3亿元,居第5位。山水、亚泥、西部水泥和上峰等5家公司归母净利润为10~12亿元左右,塔牌净利润接近10亿元;四川双马、宁夏建材等6家公司净利润在4亿元以下。

水泥行业具有很强的区域性特征,水泥上市公司间的净利润存在着很大的差异,除了受企业间的销售规模因素影响外,企业所处的市场区域间的水泥价格存在差异也是一个最主要的因素之一。中国建材的市场遍及全国六大区域市场,高价区域和低价区域均有,其净利润与海螺有一定差距,而冀东水泥的核心市场则主要是分布于华北和东北,多个区域市场属于全国水泥价格洼地,因此其净利润居华润和华新之后。

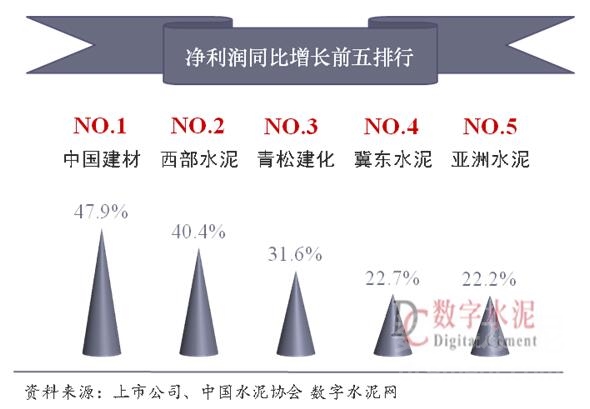

22家水泥上市公司中,上半年净利润同比上涨的公司有13家,占一半以上;净利润同比下降的公司有9家,约占41%。其中,有8家公司净利润同比增长约达10%以上,约占水泥上市公司总数的36%。其中,中国建材和西部水泥净利润同比增长均达40%以上,分别居净利润增长排行第一和第二位;青松建化、冀东、亚泥和万年青等4家公司净利润同比增速约为22%~32%;天山股份和四川双马净利润同比增长达10%以上。净利润同比降幅最大的是亚泰集团和西藏天路,分别下降约83%和50%;华润、祁连山净利润同比下降约18%~21%;海螺、山水和宁夏建材净利润同比下降约7%~10%,塔牌略有下降。上述公司净利润出现下降的主要原因大多是由于上半年受持续降雨、工程项目开工和施工放缓等因素导致水泥需求下滑,水泥价格下降,以及煤炭等价格持续大幅上涨,成本上升明显等影响所致。

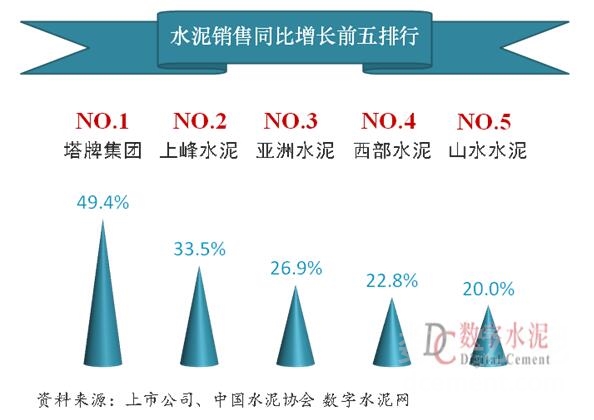

03水泥(熟料)销量及同比增长情况

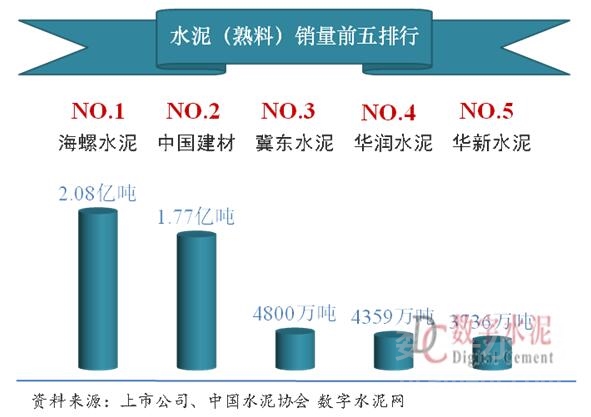

上半年,海螺销售水泥(含熟料)2.08亿吨,其中自产品销量1.54亿吨,贸易业务销量0.54亿吨,总销量居水泥上市公司第一位;中国建材水泥(熟料)销量1.77亿吨,居水泥上市公司第二位,高于海螺自产品销量;冀东、华润和华新水泥(熟料)销量为3700~4800万吨,分别居第三至第五位。水泥上市公司水泥销售前五企业与全国水泥熟料产能规模前五企业相一致。

上半年,大多数水泥上市公司水泥(熟料)的销售量呈现较好的增长,在15家公布销售数据的公司中,有14家公司水泥(熟料)销量同比呈现增长态势,只有一家公司出现下降。其中,水泥(熟料)销量同比增长达20%以上的公司有5家,约占三分之一,同比增长达10%~20%(不含)的公司有7家,约占47%。塔牌集团文福水泥万吨线产能释放,水泥(熟料)销量同比大幅增长49.4%,居水泥上市公司水泥销售排行首位;上峰水泥(熟料)销量同比增长33.5%,居水泥销售排行第二位;亚洲水泥、西部水泥和山水水泥(熟料)销量同比增速为20%~27%,分别位列水泥销售排行第三至第五位。

海螺水泥(熟料)总销量同比增长11.5%,水泥熟料自产品销量同比增长9.43%;中国建材水泥(熟料)销量同比增长7.6%,两大龙头企业水泥销售均呈现稳定增长;华润、冀东、华新水泥(熟料)销量同比呈现较高的增长水平,同比增速达14%~16%。祁连山是上述公司中唯一水泥(熟料)销量出现同比下降的公司,同比下降1.6%,降幅不大。

上半年,全国水泥市场需求保持平稳增长,水泥价格总体维持在相对高位,全国水泥销售收入创出历史同期新高,同比增长13.2%,但由于大宗商品价格大幅上涨,水泥企业生产成本上升,全国水泥利润总额同比出现下降。水泥上市公司多为行业内优秀企业,上半年业绩基本领先于全国平均水平。值得注意的是,由于煤炭价格持续上涨,水泥生产成本有明显提高,行业盈利能力明显下降。今年受超长雨水天气和阶段性需求下滑影响,水泥价格降幅较大,水泥综合毛利率明显低于前两年水平,多个地区执行水泥夏季错峰生产,为水泥市场供需关系的改善创造了良好的条件,有助于后期水泥价格的恢复性上涨,8月份以后全国水泥价格开始呈现回升态势,后期如果价格上涨能够弥补由于煤炭价格上涨导致的成本上升,下半年水泥上市公司的盈利情况有望出现好转。

打印本文

打印本文 关闭窗口

关闭窗口